Doit-on soutenir fiscalement la transition écologique ?

Olivier Houdaille, Président de Lumo, revient sur le manque de transparence de la finance durable et de la nécessité d'avantager fiscalement les investissements responsables. Faut-il pénaliser les produits jugés non "éthiques" ? Comment faire le tri ? Des questions complexes face à une problématique concrète et urgente : celle du défi environnemental.

- Pourquoi personne ne comprend rien à la finance verte ?

- Le rôle du financement participatif éco-responsable

- Faut-il pénaliser les produits financiers néfastes ?

- Comment définir ce qui est responsable de ce qui ne l'est pas ?

Pour commencer, peux-tu nous rappeler ce que sont les produits financiers dits « verts » ? Sont-ils d’ailleurs vraiment « verts » et pourquoi est-ce si compliqué à comprendre ?

Les labels financiers visent principalement les produits destinés au grand public, souvent peu informé sur ces sujets. Rappelons qu’un produit dit « adapté » pour le grand public doit minimiser les risques de perte en capital et permettre la possibilité de retirer son argent à tout moment (la liquidité).

Ces mêmes critères de maîtrise des risques et de liquidité se retrouvent aujourd’hui dans l’une des enveloppes d’investissement préférées des Français, en raison de sa fiscalité avantageuse, les contrats d’assurance vie.

Pour répondre à l’objectif de maîtrise des risques, des portefeuilles diversifiés ont été créés, sous la forme de fonds, appelés OPCVM (Organisme de Placement Collectif en Valeurs Mobilières), et commercialisés à destination du grand public. En investissant dans ces fonds, l’épargnant bénéficie d’emblée d’une diversification de ses investissements.

Pour répondre à l’objectif de liquidité, ces fonds doivent comporter un nombre important de composants liquides, c’est à dire pouvant facilement être achetés et vendus. De tels composants sont des instruments financiers admis à la négociation sur des marchés organisés : les bourses.

Comme la plupart des entreprises en bourse qui dominent la composition de ces fonds font partie d’une économie encore largement carbonée, il reste assez improbable de pouvoir construire un portefeuille d’actions 100% vert, en volume suffisant pour répondre aux attentes de tous.

En résumé : prétendre mettre un label « vert » sur des fonds qui mécaniquement ne peuvent être que très partiellement « verts », c’est malheureusement souvent au mieux une façade et au pire de l’enfumage.

Pour aller plus loin : Labels, lois, taxonomie européenne : comment se repérer dans le monde de la finance « durable » ?

Je ne dis pas que certains labels n'ont pas de mérite. Certains s'engagent à exclure des secteurs comme l’armement, le tabac, le travail des enfants, le nucléaire et les énergies fossiles. C’est un bon début. Ou plutôt le strict minimum. Mais ce n'est toujours pas suffisant.

Pour exemple, une entreprise pétrolière ne se limite pas à l’extraction, elle s'occupe aussi du raffinage. Si le raffinage échappe aux critères du label, je continue indirectement à soutenir l’industrie pétrolière... Je peux aussi très bien financer des entreprises qui produisent des biens dérivés du pétrole, contournant ainsi les restrictions du label.

Bref… C’est très nébuleux. Et on voit bien que l’une des difficultés consiste en l’accès à l’information pour celui qui sélectionne : est-ce que les entreprises font acte de transparence et diffuse l’information sur la base de laquelle peut s’opérer l’analyse, puis la sélection ou l’éviction ?

Aujourd’hui ces composants que l’on nomme les « best-in-class », ne sont, en réalité, que les « least-worst-class », les “moins pire”.

Pourtant il y a bien des tentatives de l’Union Européenne pour définir des nomenclatures permettant d’attribuer des catégorisations...

Oui, par ce que même si l’exercice est extrêmement complexe et technique, et donc mécaniquement long à mettre en œuvre, le pire serait de ne rien faire.

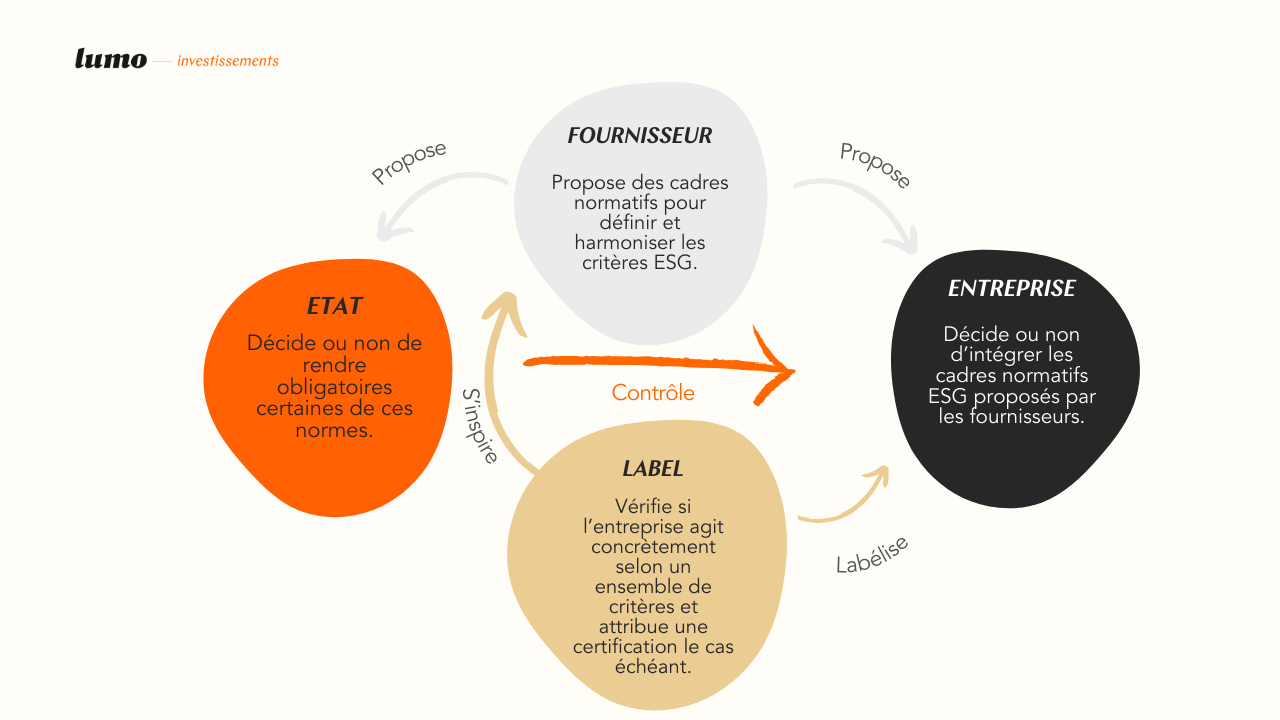

L’Europe s’est depuis plusieurs années lancé dans cet énorme chantier en demandant aux entreprises de communiquer les informations utiles à l’analyse tout en mettant en place une classification, et une nomenclature, permettant pour la première d’indiquer si les critères ESG sont centraux ou secondaires dans la sélection, et dans le second pour tenter d’estimer à quel point ce que l’on sélectionne est vertueux ou non.

Pour en savoir plus : Tout comprendre aux normes de reporting ESG

Résultat : les discussions sont si lentes et si complexes que personne n’y comprend rien. Et les enjeux sont tellement énormes que ces discussions sont souvent entravées ou influencées par du politique...

L’approche se veut pragmatique car elle recherche à établir des compromis acceptables qui tiennent compte de la réalité du jour. Mais cette réalité du jour, est-ce le bon référentiel ?

Je pense qu’il faut prendre un virage plus radical à la mesure de la catastrophe environnemental que l’on continue à financer abondamment.

Il existe pourtant quelques banques ou néo-banques engagées en faveur de l’environnement ?

Bien choisir sa banque et à l'intérieur de sa banque bien choisir les supports qu'elle me propose, c’est un bon début. Pour être honnête, ce n’est pas encore à la hauteur des véritables enjeux.

Car, quid de assurances vies, des assurances santé, des assurances vieillesse, des assurances habitations etc. ? Tout ce que l’on nomme « l’épargne forcée ».

Et si je décide de boursicoter moi-même en achetant des actions ou des obligations d’entreprises que je considère irréprochables ?

Investir de manière éthique et durable n'est pas une tâche aisée pour un particulier qui souhaite aligner ses valeurs écologiques avec ses placements financiers.

Le principal défi, comme évoqué précédemment, réside dans la nature même des entreprises disponibles pour l'investissement via les plateformes de courtage en ligne. En effet, ces entreprises sont généralement cotées en bourse, et une société cotée est souvent synonyme de maturité économique. Or, une entreprise mature tend à être un reflet de l'économie actuelle, encore largement carbonée et peu compatible avec les impératifs écologiques.

Sinon, l'investisseur peut s'intéresser aux entreprises innovantes opérant dans des secteurs émergents, mais celles-ci ne sont souvent pas accessibles au grand public. Entrer dans cet univers revient à s'orienter vers le marché du capital-investissement (Private Equity), un domaine encore largement réservé aux investisseurs institutionnels ou fortunés, en raison de son accessibilité limitée et de la complexité de ses mécanismes et des risques associés.

Bon et le financement participatif éco-responsable comme Lumo alors ?

Je vais prêcher pour ma paroisse mais oui, le financement participatif éco-responsable offre l’opportunité d’investir simplement dans des projets concrets, transparents et minutieusement sélectionnés par des experts en amont.

Toutefois, dans l’état actuel, le crowdfunding ne réglera pas le problème d’une finance encore largement peu regardante sur l’écologie et le social. Contrairement aux actifs financiers traditionnels, ces placements ne circulent pas sur les marchés financiers, ou alors en trop petits volumes, ce qui limite leur capacité à influencer plus largement la finance globalement carbonée.

De fait, pour un investisseur en quête de rendement immédiat et de liquidité, les produits financiers classiques – souvent liés à des industries fortement émettrices de carbone comme on l’a vu précédemment – demeurent plus attractifs.

Ces derniers, bien qu’écologiquement problématiques, continuent de répondre aux attentes d'un public moins regardant sur l'empreinte environnementale de ses placements, privilégiant le profit à court terme au détriment de critères durables.

On en vient donc au cœur du sujet de cette interview, faut-il alors taxer plus sévèrement les produits financiers problématiques et avantager les produits financiers vertueux ?

La réponse est oui.

Prenons l'exemple de l’assurance-vie en France, le placement favori des Français. Ce produit rencontre un succès notable, en grande partie en raison de son attractivité fiscale. Cela constitue un argument de vente puissant : la promesse d'une fiscalité allégée attire indéniablement les épargnants.

Rappelons que la fiscalité est un outil éminemment politique. Il est important de se rappeler qu’elle n’est jamais qu'un instrument : un moyen de redistribution des richesses. Par son biais, l'État prélève dans certaines sphères pour redistribuer dans d'autres, et ce processus est entièrement guidé par des choix et des orientations politiques.

En ajustant les incitations fiscales, comme des allègements ou des avantages pour certains types de placements, on peut encourager les citoyens à réorienter leur épargne vers des secteurs jugés prioritaires, qu’il s’agisse de la transition énergétique ou de l’économie solidaire.

Comment mettre en place une telle fiscalité en faveur de l’écologie ?

Faut-il vraiment créer la 2 653e niche fiscale ? Peut-être ... Mais un gouvernement véritablement responsable ne se contenterait pas de superposer de nouveaux dispositifs à l'infini. Il entreprendrait un nettoyage de fond, un grand coup de balai dans cette jungle d’avantages fiscaux qui, à force de s'accumuler, ne répondent plus à aucune logique cohérente.

La question fondamentale n’est pas de savoir quel secteur sera le prochain à obtenir son avantage fiscal. Non, la véritable question, urgente et vitale, est celle de notre avenir collectif : voulons-nous encore vivre dans un monde viable ? Un monde où l’environnement serait préservé et où les ressources naturelles ne seraient pas irrémédiablement épuisées ?

Notre cadre fiscal doit désormais soutenir, sans compromis, la transition écologique. C’est là que réside la véritable responsabilité politique. Cela ne sera peut-être pas un choix populaire, ni politiquement aisé, mais l’enjeu est immense.

Imaginons qu’un gouvernement décide, demain, de mettre en place une nouvelle taxe verte. Face à la complexité de définir si un produit est véritablement vert ou non, comment procéder ?

Ce serait un casse-tête monumental. On le constate déjà dans les discussions autour de la taxonomie européenne, où les débats sur le seul sujet du carbone – un aspect parmi tant d’autres liés à l’écologie – ont engendré des débats stériles sans fin.

Et il ne s'agit pas seulement de carbone, mais de l’ensemble des dangers qui menacent la planète. Prenons les pesticides, par exemple : quand nous aurons détruit toute vie à la surface de la Terre, peu importera qu'il fasse plus chaud ou qu'il pleuve davantage…

La clé, c'est d'abord de pénaliser ce qui est le plus néfaste pour la nature, là où les dangers sont immédiats et mortels. Comme il est difficile d’évaluer précisément chaque produit, l’idée serait de renverser le paradigme : au lieu de chercher à distinguer ce qui est vertueux, on devrait rendre systématiquement moins attractifs les produits qui ne démontrent pas qu’ils ne sont pas nocifs.

Un exemple pourrait être l'assurance-vie : les gens choisissent leurs contrats en fonction du rendement, sans se soucier de ce qui se cache derrière. Il faudrait donc réduire ce rendement par défaut, via une taxe, sauf si le gestionnaire de fonds peut prouver que ses investissements ne contredisent pas les objectifs environnementaux.

Ce mécanisme pourrait s’étendre à l’assurance maladie, l’assurance vieillesse puis progressivement à toutes les strates des circuits d’épargne volontaire ou forcée.

Ce mécanisme inversé inciterait fortement les investisseurs à faire le tri, plutôt que de continuer à alimenter des pratiques destructrices sans réfléchir. C’est une question de justice : tant que tu participes à la destruction de l'environnement, tu dois en payer le prix. Si tu fais mieux, tu paies moins.

Mais cette proposition soulève un autre défi : comment calculer cette gradation ? Quels critères utiliser pour déterminer l’impact environnemental négatif des investissements ?

Il est indéniable qu’instaurer une nouvelle taxe pour sanctionner ce qui nuit à l’environnement a du sens sur le papier. Mais il faut aussi considérer que si cette taxe est ensuite mal utilisée ou dilapidée, cela perd toute logique. Une fiscalité verte doit s'accompagner d’une gestion rigoureuse des fonds qu'elle génère, sinon c'est inutile.

La réglementation financière, malgré ses défauts, reste donc indispensable pour protéger les épargnants. Certes, elle est souvent alourdie par des compromis politiques et sa complexité peut être décourageante, mais elle doit exister.

Peut-on faire confiance aux institutions actuelles pour mener à bien ce chantier ? Je crains que non. Quand l’Europe tergiverse encore sur l’interdiction des pesticides, elle perd toute crédibilité pour encadrer une véritable finance durable…

Mais ce n’est pas insoluble. Car la fiscalité reste aujourd’hui un outil national. Je pense d’ailleurs que c’est à l’échelle nationale qu'un pays peut faire beaucoup s’il en a la volonté et le courage… Et pardon d’être un peu chauvin, mais si de telles mesures étaient assorties d’un soupçon de protectionnisme, l’efficacité économique de ces mesures serait mesurable, et pourrait faire des émules dans d’autres pays.

Nous devons donc trouver un équilibre entre la sanction et l’incitation pour enfin orienter des flux financiers massifs vers une économie durable. La transition ne sera ni rapide, ni facile, mais chaque action, aussi modeste soit-elle, nous rapproche un peu plus de cet objectif...

Soutenez la finance responsable avec Lumo

Interview réalisée le 8/10/24